ROLANDO ASTARITA - LA CRISIS ARGENTINA UNA VISIÓN DE LARGO PLAZO

Esta nota fue escrita a comienzos del mes de noviembre pasado, y fue publicada en francés en el sitio Al l’encontre (véasehttp://alencontre.org/ameriques/amelat/argentine/la-crise-argentine-mise-en-perspective-a-long-terme.html). La reproduzco ahora para los lectores del blog. Dada su longitud, la publico en tres partes.

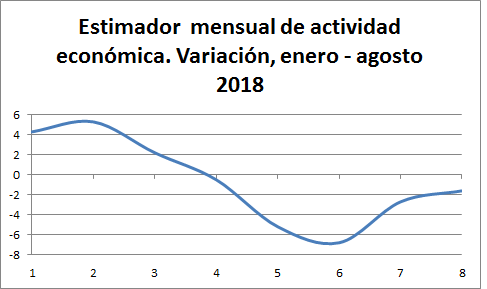

Disparada por la crisis cambiaria, la economía argentina se ha precipitado en la recesión. En septiembre, la actividad industrial se desplomó un 11.5% interanual; la construcción cayó 4,2%, también en términos anuales. El uso de capacidad industrial instalada, en septiembre, fue 61,1% (INDEC, Instituto Nacional de Estadísticas y Censos). La evolución de la actividad económica en 2018, medida por el Estimador mensual (INDEC), se puede observar en el siguiente gráfico:

La previsión es que el PBI caiga 2,5% en 2018, y que se mantenga negativo por lo menos hasta mediados de 2019.

De octubre de 2017 a octubre de 2018 el dólar aumentó un 100%, y solo se ha estabilizado con el Banco Central pagando tasas del 70% (que dan lugar a grandes ganancias vía “carry trade”). Los bancos cobran (principios de noviembre) tasas del 75% para operaciones de cortísimo plazo, como adelantos de cuenta corriente, con la consecuencia de que el crédito se derrumbó.

La inflación en los 12 últimos meses (a octubre) es del 45,9% (INDEC). El consumo en octubre cayó (interanual) 9,4%, (Cámara Argentina de la Mediana Empresa). En los 10 primeros meses de 2018 los salarios disminuyeron, en términos reales, entre el 10% y 16%. De enero a agosto de este año se perdieron 106.000 empleos registrados (Ministerio de Trabajo) a lo que debe sumarse la caída en el empleo informal (más del 30% de los trabajadores ocupados están en la informalidad). Si se tiene en cuenta la caída de salarios, la reducción de puestos de trabajo y de horas trabajadas, la caída de los ingresos familiares en 2018 sería de entre el 11% y 18%.

La perspectiva del largo plazo

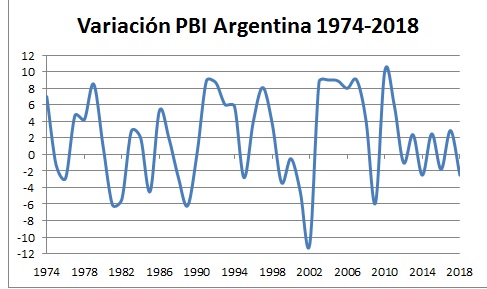

La actual crisis se inscribe en una larga historia de recurrentes caídas del producto, como puede verse en el siguiente cuadro, que registra las variaciones anuales del producto desde la crisis de 1975 hasta 2018 (primer semestre). Tomamos como referencia la crisis de 1975 ya que fue la última que ocurrió bajo la ISI, industrialización por sustitución de importaciones (o sea, el programa de avanzar en la industrialización basándose en el mercado interno).

Fte: Memorias anuales del Banco Central RA e INDEC.

A lo largo de estos 43 años, hubo nada menos que 18 de crecimiento negativo del PBI. En 1981-1982, 1988-1990, y 1999-2002, las caídas fueron superiores al 10%. Aunque los derrumbes se combinan con años de crecimiento, e incluso elevado crecimiento.

Precediendo, o acompañando, esas caídas del producto, se registra también una larga secuencia de crisis cambiarias, seguidas por alta inflación. Los episodios más destacados, desde 1975:

Entre abril de 1975 y abril de 1976 el precio del dólar subió 600%. En 1975 los precios aumentaron 183%, y 444% en 1976. En los 5 años siguientes, hasta 1981, la inflación anual promedió el 156%.

De junio de 1980 a junio de 1982 el dólar subió 1200%. Desde 1982 hubo una nueva aceleración de la subida de precios: en 1982 la inflación fue 344%; en 434% en 1983; en 1985, 385%. Se desacelera entre 1986 y 1987.

De febrero de 1988 a febrero de 1991 el precio del dólar se multiplicó por 1662 (pasó de $6,18 a $10.275). La inflación se dispara desde principios de 1988: ese año fue 388%; en 1989 alcanzó el 3080%; en 1990 fue 2314%. Estos procesos de hiperinflación se cortan con la ley de Convertibilidad (se establece, por ley, una relación fija de 1 peso = 1 dólar).

Entre noviembre de 2001 y diciembre de 2002 se produce la ruptura de la Convertibilidad, y el dólar aumenta 240%. La suba de precios en 2002 fue, del 41% (contra una deflación de 1,1% en 2001).

De enero 2013 a enero 2014 el precio del dólar subió 56,7%. La inflación (según el Índice de Precios Congreso) se acelera en 2014 y llega al 38,5% (contra un promedio anual del 23,5% entre 2007 y 2013).

Entre septiembre de 2017 y octubre de 2018 el precio del dólar aumentó 114%. La inflación pasa del 25%, en 2016, al 45% (previsto) en 2018.

Estas violentas oscilaciones del tipo de cambio nominal y las tasas de inflación provocaron pronunciadas variaciones del tipo de cambio real. El siguiente gráfico muestra cómo varió el tipo de cambio real multilateral desde 1997 al presente.

Fte: Banco Central RA

Interpretación subjetiva o materialista

Frente a la sucesión de crisis, caídas del producto, devaluaciones y alzas de precios, existen dos tipos fundamentales de interpretaciones. Una sostiene que esas evoluciones se explican por razones exógenas a la economía, básicamente por políticas equivocadas de los gobiernos. Esta explicación es común tanto a pensadores de la derecha –“la crisis de debe a que el Estado gasta más allá de sus posibilidades”-; como a los que se identifican con el centro progresismo –“las crisis se deben a que los gobiernos son corruptos”. Pero la explicación que hace hincapié en factores exógenos también se extiende a gran parte de la izquierda y los representantes del nacionalismo pequeño burgués. Según estos últimos enfoques, las crisis son el producto de los programas perversos y saqueadores de los gobiernos neoliberales y proimperialistas. Por eso la solución a los problemas pasaría por el acceso al poder de fuerzas políticas con un pensamiento nacional, más o menos de izquierda.

De conjunto, se trata de variantes del “idealismo subjetivo” (Lenin, caracterizando al populismo), cuyo tronco común es la creencia de que las personas, con sus ideas y sentimientos, son los artífices libres de la historia.

El enfoque opuesto al anterior, que compartimos, es el materialista, y dice que las crisis no pueden entenderse como una simple sucesión de contingencias fortuitas, o provocadas por las ideas de tal o cual gobernante, sino deben explicarse a partir de las relaciones sociales imperantes, el grado o intensidad de la lucha de clases, y el desarrollo alcanzado por las fuerzas productivas del país, en relación al desarrollo de las fuerzas productivas globales, y el mercado mundial. De ahí la necesidad de poner el foco en el proceso de acumulación.

La centralidad de la inversión y la estructura social de acumulación

Uno de los mayores logros de la economía política clásica fue haber descubierto que la acumulación, o sea, la inversión productiva del excedente, es la fuerza principal del desarrollo económico. Por eso, para los clásicos, lo importante era ampliar el trabajo productivo, para generar ganancias que se reinvirtieran para generar más ganancias. Se trata de un proceso circular, o en espiral, muy lejos de la “asignación eficiente de recursos dados”, que caracteriza a la economía neoclásica.

La misma idea que los clásicos encontramos en Marx: para que haya reproducción ampliada del capital, es necesario que el capitalista reinvierta la plusvalía, adquiriendo medios de producción y fuerza de trabajo. “El empleo de plusvalor como capital, o la reconversión de plusvalor en capital, es lo que se denomina acumulación de capital” (Marx, 1999, t. 1, p. 713). Por eso, una vez dada la masa de plusvalor, “la magnitud de la acumulación depende… de cómo se divida el plusvalor entre el fondo de acumulación y el de consumo, entre el capital y el rédito” (ibid, 730). La plusvalía que se gasta como rédito, esto es, para el consumo o diversos gastos del capital, no permite ampliar la capacidad productiva. Lo mismo ocurre con la plusvalía que se emplea en sostener gastos improductivos del Estado. De ahí que la clave del desarrollo de las fuerzas productivas –el desarrollo tecnológico y la ampliación de la producción- pase por qué se hace con la plusvalía, y cuánto de esta se invierte productivamente.

Pues bien, la razón última de las crisis en Argentina es que una parte sustancial del plusvalor no se reinvierte productivamente. Por eso, las crisis no son del tipo de las clásicas crisis de sobreproducción, de sobreacumulación de capital, sino de carencia. Por caso, nadie puede decir que en los últimos 15 o 20 años el capitalismo argentino haya sobreinvertido en producción de energía, transporte, alta tecnología, etcétera. Por eso, lo adelantamos ahora, las crisis tienden a estallar por el lado de la balanza de pagos y en particular se manifiestan como crisis en el tipo de cambio, el “conector” del espacio nacional de valor (de las fuerzas productivas “internas”) con el mercado mundial.

Analizar las razones últimas del porqué de la debilidad de la acumulación excede los límites de este trabajo. De todas maneras, dejamos anotada la importancia que, en nuestra opinión, adquiere el enfoque conocido como “la estructura social de la acumulación”, elaborado por David Gordon (1980) y otros marxistas de EEUU. En esencia, Gordon sostiene que los capitalistas no van a invertir en la producción si no pueden calcular razonablemente una tasa esperada de rendimiento. Si no se da esta posibilidad, buscarán tener rentabilidad colocando el dinero en la esfera financiera (en un país como Argentina diremos que en el sector financiero en el exterior).

Pero las expectativas y cálculos sobre rentabilidad se basan no solo en variables sobre las cuales los capitalistas tienen influencia directa, sino también sobre un complejo de relaciones sociales que individualmente no pueden transformar. Esas condiciones incluyen factores económicos, como la disponibilidad de crédito y el nivel de demanda esperada, la estabilidad monetaria o cambiaria, la facilidad de acceso y disponibilidad de insumos –sean producidos internamente, o que deban importarse- o la adaptabilidad de las estructuras del Estado para favorecer los negocios, o la reproducción de la fuerza de trabajo. Pero también incluyen factores sociales y políticos, como la estabilidad de los gobiernos de los países en los que invierten sus capitales, y el apoyo de la política gubernamental a la acumulación en general. Y muy especialmente, el grado de resistencia y capacidad de movilización de las masas trabajadoras y populares. Todos estos son factores que afectan, o favorecen, la acumulación del capital.

El hecho entonces es que una porción significativa del excedente no se reinvierte productivamente. Una parte se canaliza hacia gastos improductivos (incluidos gastos estatales), o se destina a construcción inmobiliaria (obedeciendo a una lógica rentística). Por ejemplo, se considera que una parte muy significativa de la elevada renta que recibieron los propietarios agrarios cuando la suba de los precios de las materias primas entre 2003 y 2008, se canalizó hacia la construcción inmobiliaria. Lo cual contribuyó a la demanda, pero no mejoró la matriz productiva. Otra parte del excedente va al exterior porque las multinacionales no reinvierten sus ganancias. Sin embargo, la canalización hacia el exterior más importante del excedente se debe a la fuga de capitales, realizada por la propia burguesía argentina.

Gasto improductivo y fuga de capitales

La fuga de capitales atraviesa la historia económica argentina de las últimas cuatro décadas. Ya la crisis de comienzos de los 1980 fue precipitada por una importante salida de fondos: 3838 millones de dólares solo en 1982 (en las crisis anteriores el rol central lo jugaban la balanza comercial y los pagos por cuenta corriente; los movimientos de capitales eran mucho más limitados).

Luego, entre 1989 y 1990, se registró otro episodio de fuerte fuga de capitales: 6688 millones de dólares. Con la instalación de la Convertibilidad (en 1991) se restableció la entrada de capitales. Pero hacia el fin de la Convertibilidad, y durante la crisis de 2001-2002, volvió a producirse otra intensa fuga de capitales. Según la Comisión Investigadora de Fuga de Divisas de la Cámara de Diputados, solo en 2001 se fugaron divisas por más de 16.000 millones de dólares. También en los 2000 hubo importantes salidas, en especial a partir del conflicto, en 2008, entre el Gobierno y el agro. De conjunto, entre 2002 y agosto de 2018, la formación de activos externos del sector privado no financiero fue de 158.592 millones de dólares (INDEC).

Como resultado de estos flujos, el stock de activos en el exterior debe de ser significativo. En 2012 el INDEC calculó que ascendía a 205.000 millones de dólares. Sin embargo, tomando en cuenta otros factores, como los rendimientos que generan esos capitales, el stock de activos en el extranjero habría llegado, en 2010, a 400.000 mil millones de dólares. Otras estimaciones arrojaban, para 2012, casi 374.000 millones de dólares (véase Gaggero, Rua y Gaggero, 2013). A fin de tener una dimensión del peso de estas salidas de capital, en 2010 el ratio riqueza offshore/PBI habría sido 109% (ibid).

Baja inversión productiva y competitividad

La debilidad de la acumulación se manifiesta entonces en que la formación bruta de capital fijo, medida en términos del PBI, tiene a mantenerse a un nivel bajo, alrededor del 20%, en promedio, a lo largo de los últimos 25 años. Muy lejos de los niveles de inversión de Corea del Sur o China, por ejemplo. Incluso durante la década que sectores del progresismo consideraron “industrialista”, la inversión no fue particularmente elevada, como lo muestra el siguiente cuadro:

Fte INDEC

Una consecuencia del bajo nivel de inversión es el bajo nivel de productividad de la economía argentina, y el escaso valor agregado de las exportaciones. En 2017 los productos primarios representaron el 25,4% del total de exportaciones; las de manufacturas de origen primario (de poco valor agregado) el 38,5%, y las de origen industrial el 32% (el 4,1% restante fueron combustible y energía). A su vez, las exportaciones “material de transporte terrestre” (automóviles), representaron el 30% de las exportaciones de origen industrial. La mayor parte de ellas (60% aproximadamente) son a Brasil, y tendrían dificultades para competir en otros mercados (INDEC). Más significativo, el déficit de la balanza comercial industrial en 2017 alcanzó, según estima la Unión Industrial Argentina, los 35.000 millones de dólares. En los 8 años que van de 2010 a 2017 su déficit acumulado fue de 243.185 millones de dólares. La participación de las exportaciones industriales argentinas en el total de las exportaciones mundiales, en 2010, era de apenas el 0,22% (en base a datos de la Organización Mundial del Comercio). La participación de las exportaciones argentinas en el total de las exportaciones mundiales fue, en 2017, de apenas el 0,35%.

Tengamos en cuenta, además, que una economía cuyas principales exportaciones son materias primas, es más vulnerable a los cambios en la demanda mundial y a las fluctuaciones de precios, que una economía que posee una matriz productiva diversificada, y con industrias que generan alto valor agregado. En segundo lugar, dado el peso de las exportaciones de alimentos –primarios o manufacturados- la economía es muy dependiente de factores climáticos. Así, la sequía que padeció el campo en 2017 tuvo importantes efectos negativos sobre las exportaciones (no solo las de productos primarios, también las industriales de origen agrario) y las cuentas externas. Por último, mencionemos el peso de las importaciones de energía desde mediados de la primera década del 2000, como resultado de la falta de inversión en el sector.

Cuentas externas y crecimiento de la deuda externa

A pesar de la debilidad competitiva de la industria argentina, durante mucho tiempo la balanza comercial tendió a ser superavitaria gracias a las exportaciones de productos primarios y manufacturas de origen primario. En los 17 años que van desde 1975 a 1991 hubo déficit comercial solo 2 años, y el superávit promedio anual fue de 2342 millones de dólares (INDEC; también para lo que sigue). En cambio, entre 1992 y 2001 la balanza comercial fue deficitaria, en promedio, por 1504 millones de dólares anuales. Luego de la ruptura de la Convertibilidad, y hasta 2012, con tipo de cambio alto, y la suba de los precios de las materias primas, hubo fuertes superávits comerciales; el promedio anual fue positivo por 12.917 millones de dólares. Sin embargo, desaparecido el tipo de cambio real alto, y terminada la suba de los precios de las materias primas, entre 2013 y 2017 el promedio baja a solo 1155 millones de dólares anuales; y en 2017 fue deficitario por más de 8000 millones de dólares (véase más abajo).

Por otra parte, si bien la balanza comercial tuvo largos períodos de superávit, muy distinto fue lo sucedido con la balanza de cuenta corriente. Así, entre 1975 y 1991, a pesar de los excedentes comerciales, el promedio anual del déficit de cuenta corriente fue de 1259 millones de dólares. Solo durante cuatro años hubo superávit. Luego, desde 1992 y 2002, la situación se agravó: el promedio anual del déficit fue de 8783 millones de dólares. La situación se revirtió entre 2002 y 2009, cuando se registra un superávit promedio de 6392 millones de dólares anuales, pero en declinación. Y a partir de 2010 la cuenta corriente pasó a ser crecientemente deficitaria hasta 2017. El promedio de déficit anual en esos ocho años fue de 11.936 millones de dólares.

Los déficits de cuenta corriente fueron financiados con las entradas de capitales y, más importante, con deuda externa. Pero la deuda externa también financió la fuga de capitales. En este respecto, Gaggero, Casparrino y Libman (2007) destacaron la correlación entre la deuda externa y el stock fugado de capitales. En 1974 la deuda externa era de 7600 millones de dólares y el stock fugado era la mitad de esa cifra, 3800 millones. En 1982 las cifras ya eran 44.000 y 34.000 millones, respectivamente. Ambos ítems continuaron aumentando durante los 1980 y 1990, y en 2001 los montos respectivos alcanzaron 140.000 millones y 138.000 millones de dólares. Luego, durante el período 2002 – 2015, la formación de activos externos del sector privado fue de 103.676 millones de dólares. Pero esta vez la fuga de capitales fue financiada principalmente con los superávits de la balanza comercial, y en los últimos años del gobierno K con pérdida de reservas.

Naturalmente, los servicios de la deuda externa son un elemento central que explica los déficits en la cuenta corriente, incluso en años en los que hubo superávit en la balanza comercial.

Textos citados:

Gaggero, J.; C. Casparino y E. Libman (2007): “La fuga de capitales. Historia, presente y perspectivas”, Documento de Trabajo Nº 14, mayo, CEFIDAR.

Gaggero, J.; M. Rua y A. Gaggero (2013); “Fuga de capitales III. Argentina (2002-2012)”, Documento de Trabajo Nº 52, diciembre, CEFIDAR.

Gordon, D. (1980): “Etapas de acumulación y ciclos económicos largos”, CIDE, Cuadernos semestrales Nº 7, pp. 19-54.

Marx, K. (1999): El Capital, México, Siglo XXI.

Gaggero, J.; C. Casparino y E. Libman (2007): “La fuga de capitales. Historia, presente y perspectivas”, Documento de Trabajo Nº 14, mayo, CEFIDAR.

Gaggero, J.; M. Rua y A. Gaggero (2013); “Fuga de capitales III. Argentina (2002-2012)”, Documento de Trabajo Nº 52, diciembre, CEFIDAR.

Gordon, D. (1980): “Etapas de acumulación y ciclos económicos largos”, CIDE, Cuadernos semestrales Nº 7, pp. 19-54.

Marx, K. (1999): El Capital, México, Siglo XXI.

Crisis fiscal crónica y deuda pública

La debilidad de la acumulación capitalista también sería la causa última del creciente endeudamiento del Estado, y de la crisis fiscal crónica. En este respecto, la primera cuestión a subrayar es la imposibilidad de sostener indefinidamente la demanda mediante gasto fiscal, como pretende el llamado keynesianismo bastardo. Por supuesto, en determinadas coyunturas recesivas una inyección de gasto fiscal puede funcionar como un disparador de la recuperación económica. Pero ello está condicionado a que los capitalistas respondan al estímulo de la demanda reinvirtiendo sus ingresos, y ganancias, en el circuito de valorización del capital. Si ello no ocurre, habrá crecido el déficit fiscal y continuado la recesión. Pero a su vez, si el presupuesto es deficitario, hay que cubrirlo, sea tomando deuda, o con emisión monetaria. En el primer caso, aumenta el stock de deuda, lo cual puede poner presión sobre la tasa de interés. Es lo que ocurrió en Argentina con el intento del gobierno de Macri de sostener la demanda, en 2016 y 2017, mediante gasto estatal, tomando deuda. Con el agregado de que buena parte de esa deuda el Tesoro la tomó en dólares, lo que contribuyó a la apreciación del tipo de cambio, y este al crecimiento del déficit de cuenta corriente. De manera que cuando estalló la crisis cambiaria –fuga de capitales, aumento del precio del dólar- el peso de los servicios de la deuda aumentó considerablemente.

En el segundo caso –cubrir el déficit con emisión-, se incrementan las presiones inflacionarias, y se deteriora el activo del Banco Central, lo cual incentiva la compra de dólares como medio de atesoramiento. Es lo que ocurrió en el segundo gobierno de Cristina Kirchner. Lo cual explica que, dado el creciente deterioro del activo del Banco Central, el segundo gobierno de Cristina Kirchner (2011-2015) comenzara, paulatinamente, a tomar deuda. Por eso, mientras que en 2011 el stock de deuda pública del gobierno central era 197.000 millones de dólares, a fines de 2015 ascendió a 240.665 millones de dólares. Un incremento del 22%. En términos del PBI la deuda del gobierno central pasó del 38,9$ al 52,6%; de ese total, la nominada en moneda extranjera subió, siempre en el mismo período, del 12% del PBI al 13,9% (Ministerio de Hacienda). Como veremos más abajo, el gobierno de Macri aceleraría, entre 2016 y 2018, el ritmo de endeudamiento.

La dinámica de las crisis

Típicamente, en las últimas décadas los gobiernos han recurrido al anclaje (el caso más notorio, la Convertibilidad), o retraso del tipo de cambio, como medio de frenar la alta inflación. Para ello, con frecuencia apelan a la entrada de inversiones de cartera que, atraídas por los altos rendimientos, financian los déficits de cuenta corriente y fiscal. La apreciación de la moneda, a su vez, da lugar a una cierta mejora de las condiciones de vida de la población, aunque a costa del empeoramiento de la situación externa. Así, se llega a un punto en que los inversores consideran peligrosos los niveles de déficit –en especial, el de cuenta corriente- y se dispara la salida de capitales. Es lo que se conoce como sudden stop. La reversión desde el tipo de cambio real bajo al tipo de cambio alto se produce entonces por medio de una violenta devaluación de la moneda, y la crisis.

La suba del tipo de cambio, a su vez, empuja la suba de precios, con la consiguiente caída de los salarios reales, del consumo y la inversión. Ante la crisis e incertidumbre, crece el atesoramiento, que se realiza en dólares, y otra divisa fuerte; lo que pone más presión en el tipo de cambio, profundizando la crisis. Además, para detener la sangría de reservas, el gobierno sube la tasa de interés, lo cual estrangula el crédito, deprime aún más la demanda, y profundiza el déficit fiscal y el cuasi fiscal (este último es el déficit del Banco Central). Para hacer frente al crecimiento del déficit, por lo general el gobierno recurre al recorte del gasto fiscal –obra pública, salarios y pensiones, salud, educación- lo que agrava los padecimientos de la población y profundiza la caída de la demanda. Agreguemos que en situaciones extremas, la crisis cambiaria se combina con la crisis financiera: los bancos no pueden recuperar los préstamos otorgados, se descapitalizan y sufren salida de depósitos.

En este marco, un escenario que ha sido frecuente en Argentina es el crecimiento en espiral del tipo de cambio, los precios y salarios. Ello ocurre cuando, frente a la depreciación del peso y la suba de precios, los sindicatos logran recuperar algo del terreno perdido por los salarios. Si a esta recuperación las patronales le responden con nuevos aumentos de precios, y estos llevan a nuevas desvalorizaciones del peso, se entra en altísima inflación (o hiperinflación: subas de precios del 50%, o más, por mes). El resultado final es una caída profunda de los salarios reales. Un caso histórico ilustra hasta dónde puede llegar esta dinámica: en el período de febrero a agosto de 1989 el tipo de cambio aumentó 3639,7%; el costo de vida 2576,9%; pero los salarios nominales aumentaron 1772,2%. O sea, la caída del salario real fue del 30%.

Pero además, en un régimen de alta inflación –o incluso hiperinflación- la ley económica reguladora del mercado –la comparación de los tiempos de trabajo- deja de operar, y la moneda nacional es reemplazada por el dólar como medida de valor, medio de pago (para contratos importantes), medio de atesoramiento y, en el extremo, incluso como medio de cambio. Un panorama de este tipo es el que generó el consenso para una salida “dura”, de restablecimiento del poder del dinero, vía la Convertibilidad. Algunas propuestas que se escucharon este año, de renunciar al peso y adoptar el dólar, tienen esta misma lógica.

Por otra parte, cuando el capital comienza a estabilizar la situación, se generan las condiciones para la vuelta al crecimiento. Es que la desvalorización masiva de los activos induce a los capitales a reentrar en la economía. Los salarios depreciados en términos del dólar hacen más rentable las exportaciones, y el tipo de cambio alto alienta la sustitución de importaciones. Luego, a medida que avanza la recuperación, los salarios mejoran, lo que incide positivamente en la demanda. De la misma manera, se concretan consumos en bienes durables de las clases medias, que habían sido postergados por la crisis. Así la economía se recupera… hasta la siguiente crisis.

Tasa de ganancia, variaciones de tipo de cambio y crecimiento desestructurado

Indudablemente, la tasa de ganancia es un factor clave en la decisión de los capitalistas de invertir. Pero las tasas de ganancia de los sectores que producen bienes transables (BT), o no transables (BNT), son fuertemente afectadas por el tipo de cambio y sus variaciones. Es que el tipo de cambio influye directamente en el costo del capital fijo (equipos, tecnología) y de los insumos intermedios; así como en el costo salarial medido en la moneda internacional. Más en general, y dada la influencia en los precios relativos, una suba (baja) del tipo de cambio real aumenta (baja) la tasa de ganancia de los sectores productores de BT y baja (aumenta) la tasa de ganancia de los sectores productores de BNT. Además, el tipo de cambio real alto tenderá a traducirse en un aumento de la renta agraria. De ahí la ilusión de que con tipo de cambio real alto sería posible superar las barreras del atraso y la falta productividad.

Sin embargo, un tipo de cambio real alto aumenta los costos de importación de tecnología y equipos, lo que incide negativamente en la rentabilidad de los sectores que dependen de esas importaciones. Por eso, en períodos de tipo de cambio real alto, el crecimiento tiene un sesgo “trabajo intensivo” (o lo que los marxistas llamamos acumulación extensiva, con escaso aumento de la relación capital constante / trabajo). A su vez, un tipo de cambio real bajo tiende a favorecer a las empresas productoras de BNT, y puede ayudar a alguna renovación tecnológica. Pero en la medida en que se mantiene el atraso relativo global de la economía, se hace insostenible en el mediano plazo, y la situación termina en las crisis cambiarias.

Todo esto explica entonces que las tasas de rentabilidad entre los sectores tengan pronunciadas variaciones relativas, lo que a su vez incide en las inversiones. De ahí los ciclos de crecimiento profundamente desiguales entre sectores y el crecimiento en extremo desarticulado. O sea, si bien no hay estancamiento permanente (como pretende alguna crítica de izquierda demasiado simplista), hay desarrollo desigual y deformado de las fuerzas productivas, con procesos convulsos –potenciados por la especulación financiera y monetaria-, retroalimentación de los desequilibrios, reversiones bruscas y agudas contradicciones.

La presente crisis: lógica similar a las crisis precedentes

Entre 2015 y 2018 hemos asistido, una vez más, a la secuencia de baja inversión - fuga de capitales financiada con entrada de capitales especulativos y aumento de la deuda externa – apreciación del tipo de cambio – altísimo déficit de cuentas corriente - elevado déficit fiscal - reversión brusca de los capitales y estallido de la crisis, con profunda devaluación, alza de precios, caída de salarios y recesión.

Entre enero de 2016 y agosto de 2018 la acumulación de activos externos en billetes, por parte de residentes en Argentina, fue de 46.133 millones de dólares (BCRA, Mercado de Cambios). Si además se tienen en cuenta las inversiones directas de residentes (sector privado no financiero) en el exterior y otras inversiones, el acumulado de formación de activos en el exterior fue de 54.916 millones de dólares. Dado que el PBI actual (segundo trimestre de 2018) es de unos 430.000 millones de dólares, la fuga de capitales bajo el gobierno Cambiemos equivale a, aproximadamente, el 13% del producto.

A su vez, el déficit agregado de cuenta corriente entre 2016 y junio de 2018 fue de 63.872 millones de dólares (INDEC; también para lo que sigue). O sea, entre fugas de capitales y déficit de cuenta corriente sumaron 118.788 millones de dólares. Pero además, el déficit de cuenta corriente en 2017 alcanzó 31.324 millones, equivalente al 5% del PBI /y el déficit comercial llegó a 8500 millones de dólares). Con esos niveles de números en rojo, el nivel del tipo de cambio de fines de 2017 (véase gráfica 3) era insostenible.

Por otra parte, la inversión extranjera directa acumulada, en el período 2016- agosto 2018, fue de solo 16.405 millones de dólares; muy lejos de las expectativas del gobierno de Cambiemos cuando asumió. Más en general, y como puede verse en el gráfico 4 (parte 2 de la nota), la inversión se mantuvo débil: cayó en 2016 y repuntó en 2017, pero dentro de los bajos patrones históricos (20,5% del PBI).

Sin embargo, la inversión de cartera fue, también en el período 2016-agosto de 2018, de 81.466 millones de dólares. Esto es, cinco veces superior a la inversión extranjera directa. Y una parte sustancial de esa inversión de cartera correspondió a acumulación de deuda externa. Esta pasó de 167.412 millones de dólares en diciembre de 2015, a 261.483 millones en junio de 2018. Un incremento del 56% en dos años y medio. El déficit del sector público, en 2017, contando los pagos de intereses, fue del orden del 7,1$ del PBI. Ese déficit se financió con deuda. El resultado es que la deuda del gobierno nacional, al segundo trimestre de 2018, es de 327.167 millones de dólares (y estaría en unos 330.000 millones en el tercer trimestre). En 2015 era de 154.270 millones de dólares, de manera que en dos años y medio creció un 36% (Ministerio de Hacienda).

Todo indica entonces que la recuperación del PBI de 2017 se sustentó en déficits y endeudamiento crecientes. Por eso, en una nota del 29 de marzo de este año (o sea, antes del estallido de la crisis), y comentando los resultados de 2017, escribimos: “Es indudable que se ha producido una cierta recuperación de la economía, pero la misma está asentada en déficits y endeudamiento crecientes que, a mediano plazo, son insostenibles. La entrada de capitales especulativos ha sido importante para sostener el esquema. En este respecto, se sabe cómo suele terminar esta historia: llega un punto en que comienza la salida precipitada de los fondos especulativos (en una situación de fragilidad económica el disparador puede ser cualquier elemento que los inversores consideren negativo), con las consecuencias de violentas devaluaciones cambiarias y profundas crisis financieras” (aquí).

Más deuda externa, más explotación

Una de las consecuencias más gravosas de lo ocurrido en los últimos años es el acelerado crecimiento del peso de la deuda externa sobre el conjunto de la economía. Es que dada la suba del dólar, y el alto endeudamiento, el ratio deuda / PBI (con un dólar a $37) ronda el 80% (en diciembre de 2015 era 52%; y todavía en el primer trimestre de 2018 era el 59,3%). Los vencimientos de los intereses en 2019 son por 14.326 millones de dólares, lo que representa el 3,2% del PBI. De ese monto, 9006 millones son en moneda extranjera (datos Ministerio de Finanzas).

Todo parece apuntar a lo mismo: empeoramiento de las condiciones salariales y laborales de la clase trabajadora. Seguramente, la deuda empujará al capital y al gobierno a acentuar la presión sobre el trabajo. Esto en el marco de que la devaluación y la suba acelerada de los precios significan una gigantesca transferencia de riqueza (valor) desde el trabajo al capital. Además, con el aumento del desempleo, los capitalistas y el gobierno presionan y exigen rediscutir leyes y condiciones laborales. Se trata de la lógica más profunda de todo capital frente a la crisis, sea grande o pequeño, nacional o extranjero, industrialista o agrario. Y es la vía por la cual la clase dominante procurará cumplir con los acreedores y recomponer las condiciones de la acumulación… hasta la próxima crisis.

Comentarios